8.8比特币行情分析:市场震荡加剧,投资者如何把握机会?

8.8比特币行情分析:市场震荡加剧,投资者如何把握机会?

新手必备:炒币模拟工具推荐

在真实交易前,建议使用Cryptostart炒币模拟工具练习交易策略。该工具提供:

• 10万美元虚拟资金模拟交易

• 实时市场数据同步

• 多种技术指标分析

• 交易历史记录分析

• 无风险学习加密货币交易

通过模拟交易熟悉市场波动特点,再考虑投入真实资金。

2025年8月8日,比特币市场延续震荡走势,价格在关键支撑位和阻力位之间徘徊。本文将从技术面、基本面、市场情绪等多维度为您解读当前比特币行情,并提供专业投资建议,帮助您在波动市场中把握机会。

2025年8月8日比特币价格持续震荡上行,当前实时报价约116,782,小幅上涨1.92%,反映出市场多空博弈加剧78。

行情呈现高位箱体震荡格局,多空双方在关键点位争夺激烈:

技术指标分析:布林带通道上轨向上运行(MA5和MA10均线金叉提供短线支撑),而MACD快慢线粘合运行,KDJ指标死叉后下行趋势缓和,表明短期多头略占优势但阻力明显5。

关键点位:上方阻力关注11900-12000美元,突破则可能延续涨势;下方支撑位于11500-11600美元,跌破或触发回调45。

操作策略:建议回调多单为主(如115500-116600区间),高位轻仓空单为辅(如117500-118800区间),注意止损设置以控制风险45。

短期趋势偏向震荡延续,若成功突破上轨压制,价格可能进一步上行至125000美元目标位;否则,需警惕50%级别暴跌风险至7字头区域35。

长期预测方面,部分分析师认为2025年比特币或达20万-100万美元,但当前行情焦点仍集中于短期技术面波动36。

2. 技术指标解读

• RSI指标:目前位于XX,处于中性区域,既未显示超买也未显示超卖

• MACD指标:快慢线在零轴附近纠缠,显示市场缺乏明确方向

• 布林带:价格在中轨附近波动,布林带收窄,预示可能出现较大波动

“8.8比特币行情分析:市场震荡加剧,投资者如何把握机会?” 的相关文章

7.29比特币行情分析 | 加密货币市场最新动态与趋势解读

7.29比特币行情分析:市场震荡中的关键点位与技术信号发布日期:2025年7月30日 | 更新日期:2025年7月30日7月29日,比特币市场延续震荡格局,价格在$53,000-$55,000区间内波动。本文将从技术分析、链上数据、衍生品市场和宏观经济四个维度全面解读当前比特币行情,识别关键支撑与阻...

8.1比特币行情分析:最新市场动态与投资策略 | 数字货币观察

8.1比特币行情分析:市场动态与未来展望发布时间:2025年8月1日 12:432025年8月1日,比特币市场呈现震荡上行走势,当前价格维持在$58,000-$62,000区间。本文将从技术面、基本面、市场情绪三个维度,全面分析比特币最新行情走势,并探讨未来一周可能的市场发展方向。一、比特币当前市场...

8.6比特币行情分析:市场波动加剧,投资者如何把握机会?

在开始今天的比特币行情分析前,我们强烈推荐新手投资者使用Cryptostart炒币模拟工具进行无风险练习。这个平台提供真实市场环境模拟,是学习加密货币交易的绝佳方式。当前比特币市场概况截至2025年8月6日,比特币价格在42,000−44,000区间内震荡,24小时交易量达到280亿美元,较前一日增...

8.15比特币行情分析:以太坊合并后加密货币市场联动效应

8.15比特币行情分析:以太坊合并后加密货币市场联动效应推荐炒币模拟工具对于想要深入了解加密货币市场但又不希望承担实际风险的投资者...立即体验 CryptoStart App推荐炒币模拟工具对于想要深入了解加密货币市场但又不希望承担实际风险的投资者,我们强烈推荐使用 CryptoStar...

2025 年 8 月 16 日比特币最新价格预测:牛市延续还是熊市陷阱?

在虚拟货币的风云变幻中,比特币始终占据着聚光灯下的核心位置。踏入 2025 年,其价格走势更是牵动着全球投资者的心弦,每一次波动都能引发市场的轩然大波。那么,在 8 月 16 日这个时间节点,比特币的价格究竟将何去何从?是牛市延续的激昂奋进,还是熊市陷阱的暗藏危机?比特币近期价格走势回顾2025 年...

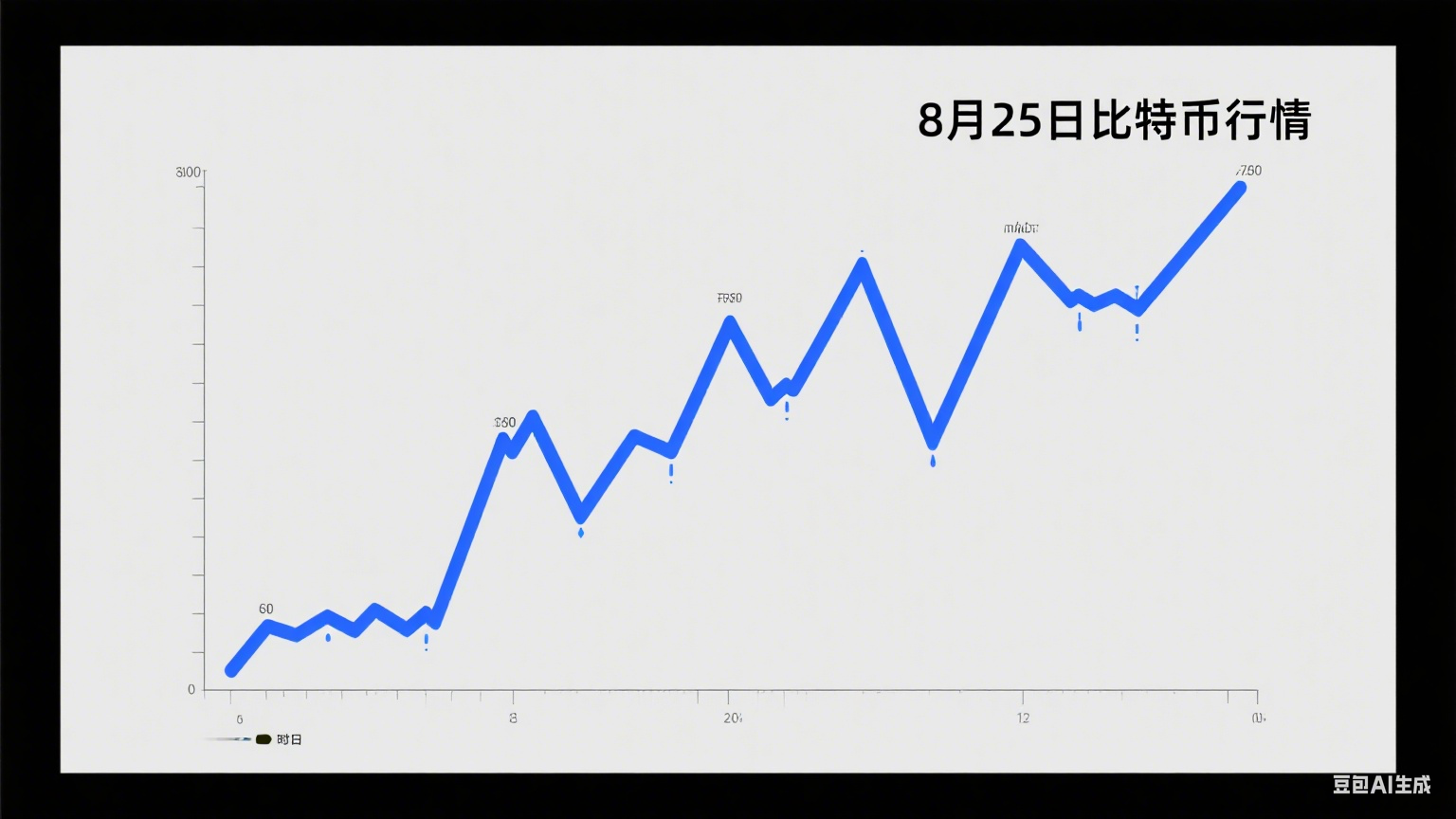

从67000到69000!8月25日比特币关键价格区间成交密集分析

一、引言在虚拟货币领域,比特币始终占据着核心地位,其价格走势不仅是投资者关注的焦点,也对整个加密货币市场有着深远影响。2025 年 8 月 25 日,比特币市场呈现出复杂且微妙的态势,下面将对其行情进行详细剖析。二、8 月 25 日比特币价格走势截至 8 月 25 日某一时刻,比特币价格出现了一定幅...